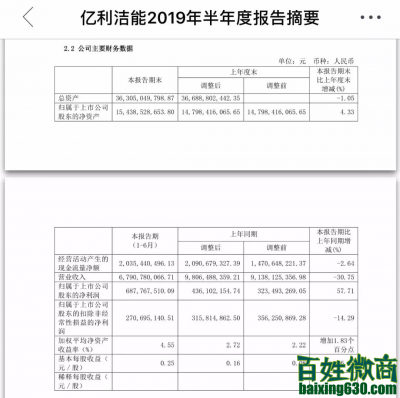

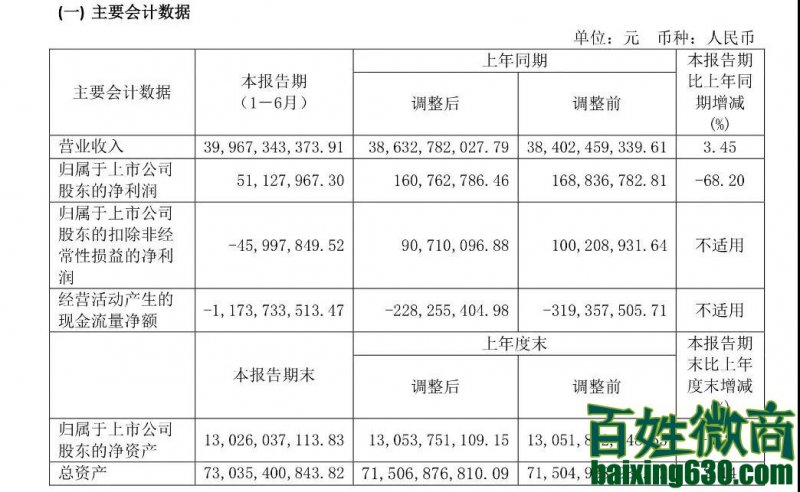

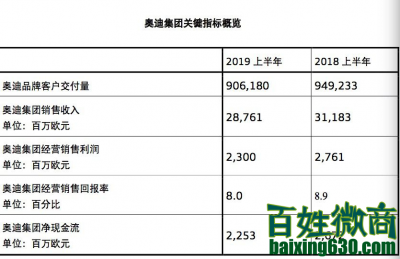

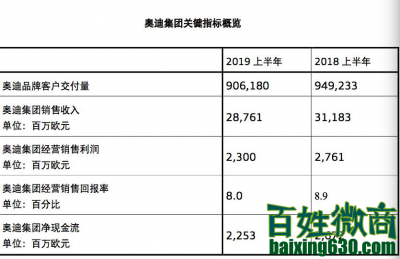

近日,奥迪公布了2019年上半年财报及7月销量快报。今年上半年,奥迪集团销售收入为287.6亿欧元,同比下滑7.8%;经营利润为23亿欧元,同比下滑16.7%。此外,销售回报率也从8.9%降至8.0%,低于其长期目标9%-10%;现金流则从26.7亿欧元下跌至22.5亿欧元,同比下降15.7%。

而销量方面也是跌跌不休。今年前6个月,奥迪集团总计向客户交付90.6万辆汽车,同比下跌将近5%;7月奥迪全球销量为155,350辆,较去年同期下滑6.1%;1-7月,奥迪全球范围内累计交付新车1,061,550辆,同比下降4.8%。值得注意的是,其母公司大众集团今年1-7月全球销量也同比下滑2.7%。

总体来说奥迪上半年各项财务指标均呈现下滑,销量、营业收入则依旧垫底BBA(宝马、奔驰、奥迪)。

数据来源:奥迪集团财报

《商学院》记者就本期奥迪集团总体财报利润、全球销量同比下滑的原因致函了奥迪中国品牌部,对方回复公函称“以发布的新闻通报内容为准”。 根据奥迪此前对外公开声明,2019年上半年经营利润的下滑,是由过去几年生产基地持续扩建、折旧摊销增加和人工成本增加所致。再加之上半年扩大对未来技术的提前布局,使得研发支出与收入比增至7.7%。也对经营利润产生了一定影响。

2019——过渡年的“阵痛”?“正如我们的预测,2019年确实充满考验。市场环境非常严峻,我们的经营面临诸多不利因素。”奥迪汽车股份公司财务、法务及中国业务董事宋寅哲对外表示。随着以电动化战略为主导的规划继续推进,以及大力节约成本和提高生产力的举措进一步落地,奥迪将2019年定义为“过渡年”。

虽然不同于宝马、奔驰在上半年受到“特殊项目”影响,但奥迪依然需要面对全球统一轻型车排放测试规程(WLTP)、车型更新换代,以及全球乘用车市低迷等挑战。

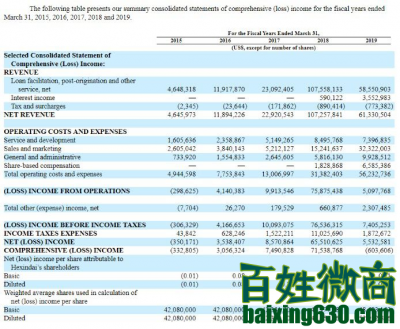

《商学院》记者梳理近年来奥迪官方发布的财报发现,自2015年以来,奥迪全球净利润下滑严重,2018年奥迪净利润分别是奔驰、宝马净利润的60%,从长远来看,这一切都考验着其未来的研发投入。毕竟,自2015年9月奥迪母公司大众集团“排放门”丑闻爆发以来,奥迪已陷入排放门引发的后续泥淖长达四年之久。为了洗掉那些曾身处公司丑闻中心的管理者,高层经历了多次人事大震荡,消耗着公司元气和关键发展期,奥迪的收益已经低于往年。而“向WLTP转变、高昂成本、电动汽车的高额投资以及日益困难的宏观经济环境将继续对财务带来消极影响。”

对于上半年销售收入的下滑,奥迪中国公关部在回复《商学院》记者的通报函件中表示,这在一定程度上受大众集团旗下子公司财报分拆带来的影响。“此前的奥迪集团合并财务报表中,包含了大众汽车集团旗下其他品牌进口车业务的销售收入。自2019年初起,这部分收入已经直接计入大众汽车集团的财务报告。”奥迪方面认为,鉴于上述原因,调整后的上半年销售收入实际略高于去年同期水平。同时奥迪宣称,已制定好相应的盈利改善计划,2019年全年经营利润将得到超过10亿欧元的积极改善。

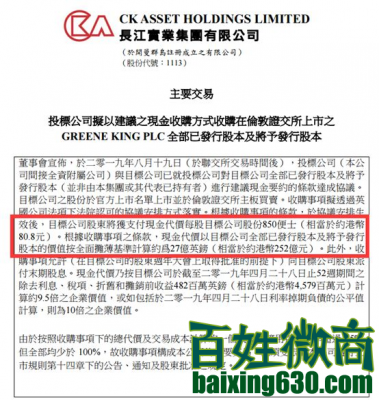

值得关注的是, 去年以1.15亿元买入上汽大众1%股份的奥迪AG,根据权益法,今年上半年加上去年同期产生的1700万欧元,奥迪AG在上汽奥迪还未开始生产之际已相当于赚回那1%股份的价格。“毕竟奥迪在一汽-大众奥迪中所占股比只有10%,它迫切需要通过与上汽的合资合作,来加速在中国市场这头现金奶牛中的分成。”相关不具名业内人士分析称。

冰与火之歌:海内外市场销量两重天相比于全球市场销量近5%的缩水,奥迪在中国却迎来了1.9%的同比增长,1-6月累计销售3111871辆,排在宝马(350070辆)和奔驰(344657辆)之后,但同比还是有着2.1%的增长。今年年初以来,中国市场共交付了368867辆奥迪车型,同比小幅增长2.5%。

根据奥迪品牌部回复《商学院》的函件显示,同样也是在总体市场增长乏力、细分市场竞争加剧、总部不断传出负面消息的不利环境下,作为全球最大的单一市场,中国为奥迪在全球的销量贡献率高达36.58%。

中国市场,奥迪品牌6月卖出了58788辆,同比增长22.5%;7月份的销量为56,365辆,较去年同期销量相比增长6.0%,实现了连续2个月创销量纪录。虽然在上半年BBA排行垫底,但总体看来奥迪销量势头向好。

只是,这种情形能否持久?

毕竟,今年1-5月一汽奥迪实际上一直呈现出负增长态势。5月,一汽奥迪销量4.79万辆,同比下滑7.4%,1-5月累计销量25.36万辆,同比下滑1.9%。而据乘联会报道分析,奥迪销量六月的回升,是一汽奥迪在国五国六切换期间让力促销清库存所致,从而依靠6月的促销将上半年销量转亏为盈。而在近两个月来的国内豪华品牌降价排行榜中,有舆论称奔驰宝马价格相对坚挺,奥迪掉队了。

记者走访广州等地的4S店发现,主力车型中,A4L目前优惠高达7万元左右,Q5L降幅在5万元左右,Q2L优惠6万元左右;至于A3、A5等车型也有4-7万元不等优惠。相比较而言,近两个月销量大幅上涨的奔驰GLC则优惠不大,销售只给出了2-3万元的优惠。

对此,全国乘用车信息联席会秘书长崔东树表示:“上半年国内市场上奥迪没有跑赢奔驰宝马,应该是一种国际现象的国内体现。之前奥迪在国内市场有官车身份的先发优势,而随着宝马奔驰在中国市场投入越来越大,奥迪的先发优势的影响已逐步下降。不过三家的差距相对来说还是比较小的,销量有前后轮替也是当前豪华车存量市场竞争下的正常现象。”而中国市场学会(汽车)营销专家委员会秘书长、北大战略与营销课程主讲专家薛旭则表示,“以前的奥迪是一马当先,近期各项数据却一直垫底,说明奥迪品牌影响力的增长势头不如奔驰、宝马。”

而据接受记者采访的一位不具名的汽车人士分析, “原本领先两大竞争对手10万辆以上的优势,如今被宝马、奔驰轻松赶上。”2016年11月奥迪股份因计划在华引入第二个合作伙伴,引发一汽-大众奥迪经销商强烈反弹,一场沸沸扬扬的“再合资”持续近250天,之后两年多时间结果也不甚明朗,带给奥迪在中国市场无法估量的损失。也正是从此时开始,奥迪在中国市场的领先优势被一步步缩小,奔驰、宝马凭借强大的品牌影响力和更丰富的车型后来居上。今年1月,奔驰以超7万辆的销量夺得国内高档车市场销售冠军,宝马则成为当月ABB当中增速最快品牌;随后,宝马再接再厉拿下2月的销量第一,奔驰也紧随其后。两个月下来,奔驰、宝马不但轮番坐庄,而且在累计销量上也位居第一、第二;反观统治这一市场长达30年的奥迪不得不屈居第三。

而回到此次年中报的成绩,结合具体车型来看,曾经作为一汽-大众奥迪的主力车型A6L,在1月换代后销量连跌6月,其6月销量仅有4979辆,销量近腰斩。在4月刚刚换代的Q3,其当月销量仅有三千多辆,5月销量也近腰斩。可以说奥迪的不少主销车型都陷入了越换代越难卖的怪圈。“这也可以理解,毕竟全新A6L换代时间不长,优惠幅度不大也可以理解。”一位广州花都区奥迪4s店的陈姓经销商说。他表示,相对较新的产品周期,以及持续爬坡的产能,消费者对换代后产品高价值理念的逐渐接受,也是近两个月一汽-大众奥迪高位增长的重要原因。

同时,奥迪A4L、Q5L、Q2L的车型在6月表现良好,品牌旗舰车型奥迪A8L在华销量劲增21.2%,奥迪A4L更是凭借2019上半年同比增长3.7%、销量81409辆的成绩,一跃成为在华市场销量最佳的高端轿车。奥迪的进口车型6月销量涨幅也将近一倍。

“9月份法兰克福车展奥迪将亮相一款电动概念车以及全新RS7;11月份洛杉矶车展也将会有重磅车型发布。”奥迪中国在回复《商学院》记者的函件中特意强调了未来奥迪家族中的一些新品动态,表示市场可以期待其“后半程爆发力”。回复中称,伴随着奥迪集团下半年陆续推出的纯电动车型奥迪e-tron和奥迪Q8等多款车型,奥迪将仍有足够实力抢占市场份额。据悉,作为传统豪车品牌推出的首款量产豪华电动车,奥迪e-tron将运动性与实用性完美结合,更切合新一代年轻人对于科技感、运动感及豪华感的综合需求。事实上,过去两年,奥迪品牌在中国市场的确就曾连续上演“前半程蓄力,后半程爆发”的戏码。

豪华汽车竞争进入新阶段经历了多年的高位增长后,2019年国内豪华汽车市场首次进入个位数增长阶段,上半年5%左右的销量增速创下了有数据统计以来的新低。“在下行大势下,汽车市场开始由增量竞争转向存量竞争。”香港中文大学决策科学与企业经济系吴靖教授向记者分析道,虽然豪华车在“存量竞争”时代具有更多发展优势,“但是未来市场的争夺重点已不在于销量的起伏、数据的变化,更为关键的是一家企业的发展根基、体系能力乃至对未来的战略布局。”

在汽车诞生后的第132个年头,行业新旧板块运动剧烈碰撞,对豪华车市下行的焦虑从去年三季度就已经隐隐出现,最直观的标识就是BBA不约而下调关键财务指标的预期,三家全球汽车巨头家家有本难念的经。宝马错失的产品换代令其面临巨大的战略承压;持续扩张的投入及益发疲软的财务让奔驰陷入战略发展模式的危机;而奥迪不足竞争对手的营收现状,正让其在研发的战略投入上不断落后。而在科技公司不断跨界“搅局”的新潮流下,BBA们要面对的竞争对手,已不仅仅是熟悉的老朋友,而是一个更开放的竞争格局。

据8月22日最新消息,奥迪将加入竞争对手戴姆勒和宝马的联盟,共同开发先进的驾驶辅助系统,而这并不会影响其母公司大众汽车集团此前与福特汽车的自动驾驶联盟关系。此后在自动驾驶领域,全球将形成了三大联盟雏形:大众与福特联盟,通用与本田联盟,宝马、戴姆勒与奥迪联盟。未来,前瞻技术的竞争也将从单一公司上升为联盟间的竞争。

以BBA现在的地位,有着决定豪华新能源领域何时产品爆发的时机,但是全新领域的竞争依然很激烈,拿出好的产品才是王道。毕竟,在这场面向未来的出行大战中,谁也不想沦落成一家自动驾驶科技公司的代工企业。想要在整车制造的利益链条下不流于食物链底层,不被出行公司与科技公司绑架,也许眼下抱团共建护城河已然是诸如BBA这类传统的汽车企业唯一的选择。