靴子终于落地。

8月25日晚间,人工智能企业旷视科技在港交所提交招股说明书。此前,不断有传闻称旷视科技将登陆二级市场。

在业内,旷视科技与商汤科技、云从科技、依图科技并称为“CV(计算机视觉)四小龙”。无论从融资速度和规模来看,商汤科技无疑是“四小龙”中走在最前面的,但如今AI第一股的称号,似乎要被旷视科技收入囊中。

公开资料显示,旷视科技成立于2011年,以计算机视觉起家。成立8年来,旷视科技先后融资超过12亿美元,在D轮融资后,旷视科技估值已达40亿美元。

针对旷视科技为什么选择在港股上市以及后续发展规划等问题,《商学院》记者向旷视科技方面发去采访函,对方回应称“公司正处于静默期,不便接受采访。”

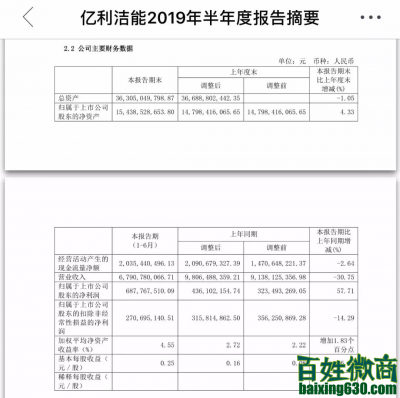

半年亏损52亿元?

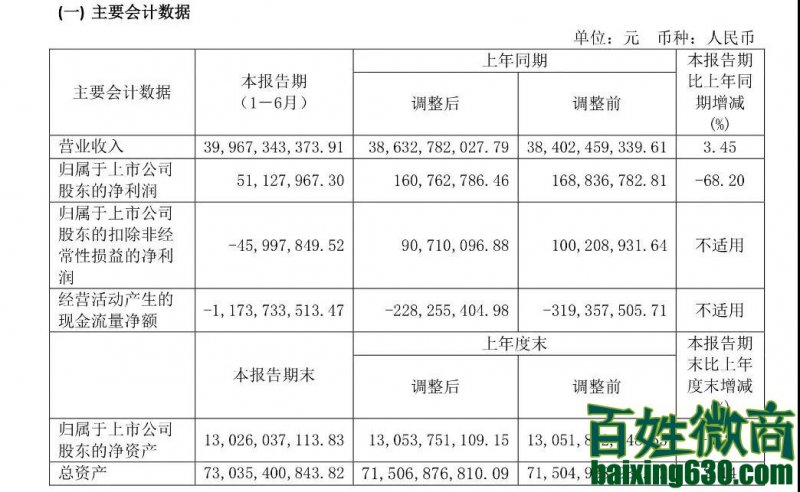

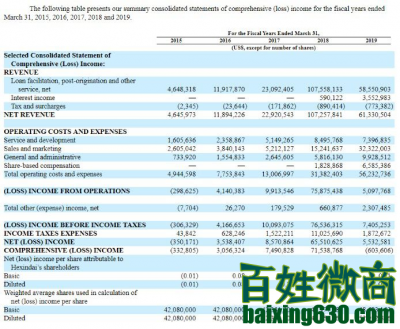

在招股书中,旷视科技保持着高速的增长。2016年至2018年收入分别为6780万元、3.132亿元、14.269亿元,复合增长率为358.8%。2019年上半年收入为9.49亿元,同比增加211.1%。

营收不断增长的背后,亏损也在加剧。在2016年、2017年和2018年,旷视科技对应的亏损分别为3.43亿元、7.58亿元和33.52亿元。

尤其在2019年上半年,其亏损额度达到了52亿元。有着这样的财务数字,外界自然又将旷视科技与“流血上市”联系在一起。但实际情况真的如此吗?

在招股书中,旷视科技提到,大幅度的亏损主要是由于优先股的公允价值变动及持续的研发投资造成。

“按公允价值计量且变动计入损益的金融资产的公允价值变动,指按公允价值计量且变动计入损益的投资公允价值变动所产生的收益或亏损,包括:可转换可赎回优先股的公允价值变动;以及衍生金融工具公允价值变动。”旷视科技在招股书中解释。

在2016年、2017年及2018年,旷视科技按公允价值计量且变动计入损益的金融负债公允价值变动分别为2.392亿元、5.894亿元、30.453亿元。在2019上半年,该项为51.214亿元。

如果剔除此项因素的影响,旷视科技2018年的经调整净利润为3220万元,2019年上半年经调整净利润为3270万元。换而言之,旷视科技的亏损主要是由于公允价值变动引起的。

根据招股书数据显示,旷视科技在2018年及2019年上半年,毛利率分别在65.2%、64.6%。那为什么在营收的高速增长之下,旷视科技的利润却保持在较低的水平呢?这还要归结于旷视科技巨大的研发成本。

据了解,旷视研发开支自2016年的7820万元增加至2017年的2.05亿元,在2018年进一步增加至6.13亿元,分别占2016年、2017年及2018年总收入的115.3%、65.6%及43.0%。

旷视科技研发开支由截至2018年6月30日止六个月的2.35亿元增至2019年同期的4.68亿元,分别占该等期间总收入的76.7%及49.4%。

在招股书中,旷视科技称,预期研发开支会持续增加。“倘若我们未能录得充足收入及管理开支,我们日后或会继续产生重大亏损,未必能实现并保持盈利。”旷视科技在招股书中写道。

营收从哪里来?长期以来,困扰人工智能发展的一大因素是落地场景有限,那么旷视科技的营收从哪里来?

根据招股书透露,旷视科技的收入主要来自个人物联网解决方案、城市物联网解决方案以及供应链解决方案。

从每一个细分领域来看,消费电子的收入来源主要分为线上认证和智能个人设备。

线下认证主要用户金融服务、互联网打车等场景,进行人脸识别和身份核实。根据灼识报告,预计线上认证的市场规模将由2018年的3亿元增至2023年的17亿,依旧处于较低的水平。

因此,智能个人设备成为了营收的重点,主要包括与智能手机、汽车及其他智能个人设备有关的计算机视觉应用。

城市物联网是2018年国内计算机视觉最大的垂直细分市场,原因在于较早的商业化和政策支持,主要包括用于公共安全、运输安全、交通管理、智慧社区及各种其他相关商业用途的计算机视觉解决方案。在这一领域,旷视科技的定位是提供软硬件服务的上游企业。

供应链管理这一业务本质上就是根据客户的需求,赋予机器人自动处理拣选、搬运、分类及装货的能力。

根据收入构成来看,旷视科技的营收主要来自城市物联网领域。2019年上半年,旷视科技来自个人物联网解决方案、城市物联网解决方案以及供应链解决方案的收入,分别为2.08亿元、6.94亿元、4696万元。城市物联网解决方案贡献的收入占比达到73%。

从市场规模来看,城市物联网也是最具增长潜力的市场之一。根据灼识报告,中国智慧城市及社区管理垂直领域市场规模预计将由2018年144亿元增至2023年的1334亿元, 复合年增长率达到56.1%。

在这一领域,旷视科技未来的收入占比会不会继续增长呢?旷视方面并没有回复记者的采访请求。

旷视科技会何去何从?根据中商产业研究院数据,2017年中国拥有592家人工智能企业。其中,计算机视觉与图像领域企业数量为146家,占总数的24.7%,占比最大。

“对于所有计算机视觉类人工智能公司来说,如何通过产品自身的价值势能撬动足够多的系统集成商作为渠道,从而打穿客户的终极应用场景是关键。”九轩资本创始合伙人刘亿舟向《商学院》记者说道。

在他看来,计算机视觉企业最终市场表现如何,不仅仅取决于其自身的价值确定性,更取决于其下游系统集成商制定全方位解决方案的落地能力。

“这个领域的创业者,往往具备上游能力(技术壁垒)而缺乏下游服务的能力和认知,所以容易膨胀和趟坑。”他进一步说道。

目前,旷视科技的商业落地场景主要包括三个领域:安防、金融、移动,显然这些落地场景是不足以支撑旷视科技的发展的。未来,旷视科技势必要找到更多的落地场景。

另一方面,在为旷视科技贡献主要营收的城市物联网,也就是安防领域,海康威视、大华股份等已经占据了主要的市场份额。这些传统势力直接竞争,对于旷视科技来说,并不是一条容易走的路。

而进入安防市场的跨界巨头也越来越多,2018年华为正式进军安防领域,并宣布三年内把安防业务做到全球第三,再加上阿里巴巴的ET城市大脑项目,以及腾讯的优图,竞争会变得更加激烈。

已经提交招股书的旷视科技,会如何应对这一系列难题