太古地产在8月8日在香港举行中期业绩发布会。太古地产主席施铭伦在报告中指出,香港的示威活动对旗下商场,特別是太古广场的零售销售额带來一定影响。

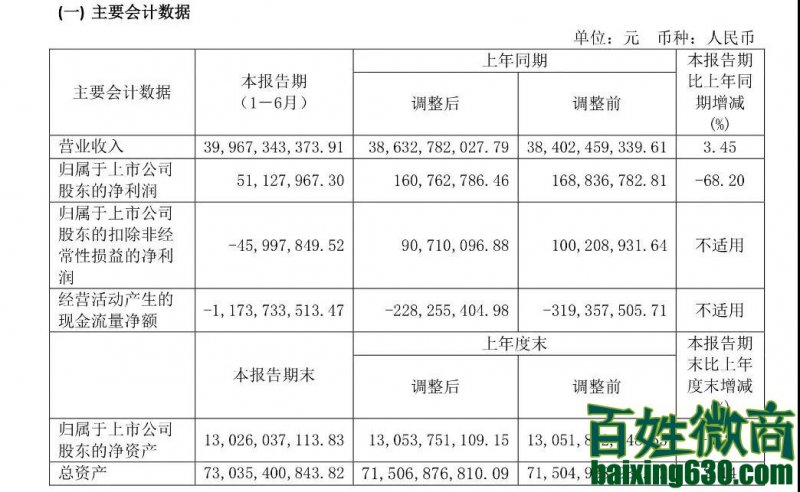

太古地产上半年业绩公告显示,截至2019年6月30日,太古地产实现收入75.1亿港元,同比增长3%;公司股东应占溢利(税后利润)89.73亿港元,同比减少58%。

从2001年进入中国内地起,太古地产在这18年里,仅开发了6个项目,加上净利润的下滑,其过于缓慢的发展模式日渐被业内质疑。

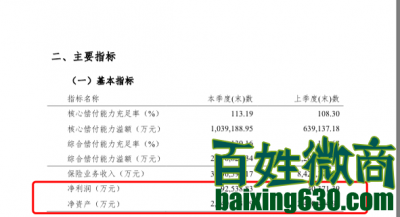

净利润下滑58% 靠卖资产维持增长根据半年报显示,2019年上半年,太古地产归母净利润同比减少58%至89.73亿港元,对此太古地产回复《商学院》记者称:公司股东应占呈报溢利下降58%,主要反映投资物业估值收益減少。撇除投资物业重估收益,基本溢利由2018年上半年的62.19亿港元增加了199%至2019年上半年的186.06亿港元,主要反映出售两座位于太古城的办公楼及香港其他投资物业之权益的溢利。

58安居客房产研究院首席分析师张波向《商学院》记者表示,自持性商业物业对于利润的影响的确会受物业估值变动影响,由于是出租获取收益会视为投资性房地产,其估值变动会通过公允价值变动损益对利润形成影响。

记者了解到,2019年4月,太古地产出售了太古城两座办公楼;5月份出售了香港英皇一座办公楼50%权益。太古地产的商业物业以自持为主,而且重资产运营需要大量的资金投入。因此,通过出售非核心物业回笼资金,来获取、修缮和建设核心物业是太古地产在商业项目上的主要运作方式。

公司2019年上半年权益总额为2867.14亿港元,同比增加了2%,债务净额为156.7亿港元,同比下降48%,这得益于物业投资出售带来的现金余额增加。

太古地产表示出售物业得以让资金流转,所得的收益有利于公司在核心市场推进新发展项目及主要投资项目,包括香港太古坊重建计划、太古广场社区扩展,以及位于上海前滩的全新项目前滩太古里等。

太古地产的主要收入来源为租金收入、物业投资、物业买卖、酒店收入等。在2019年上半年的收入中,租金收入占比重最高,达85.38%,同比增长5.83%至64.12亿港元。

物业投资方面,由于中国内地企业对办公楼租赁需求减少,并且很多香港租户也在往其他地区搬迁,预计香港中区会有更多的空置楼面。九龙东及其他地区由于需求强劲,租用率很高,租金稳定。在中国内地,新增供应和市场疲软,租用率会有所下滑,租金有下调的压力。全球贸易不确定性及人民币贬值,不利于国内游客消费,这会拉低香港零售消费。香港的游行示威活动对商场的零售销售额产生不利影响。

物业买卖方面,2019年营业收入为3.45亿港元,同比减少22.9%。酒店业务方面,公司2019年营业收入为6.2亿港元,同比增加2.3%,较为平稳,但由于香港社会动乱,短期内会对香港地区酒店业务产生严重的影响。

太古地产主席施铭伦在中期业绩发布会上表示,香港示威活动若持续,可能会继续影响酒店业务及零售销售额,同时也指出,在目前情势下,内地游客来港消费减少,不利于香港零售消费。

“纯商业”单线进军 发展步伐缓慢从2001年进入中国内地起,太古步伐一直缓慢,在这18年时间里,太古地产仅有6个项目,分别是已开业运营多年的北京三里屯太古里、广州太古汇、北京颐堤港及成都远洋太古里。还有位于上海已开业两年的兴业太古汇,以及正在筹备中的前滩太古里项目。

其中上海兴业太古汇项目从拿地到开业用去了13年的时间,成都远洋太古里用了5年做开业准备,广州太古汇也是耗费了10年。因此,慢开发已经成为太古地产的一大标签。

太古地产告诉《商学院》记者,太古地产的模式从来都不唯论数量和速度,欲速则不达,太古对于地块的选择有严格的标准,且每一个项目都根据当地特色“量身定制”。他们的速度在提升,比如北京的颐堤港和成都远洋太古里,从拿地到落成开业分别都只用了4到5年时间,这个速度可以说并不慢。

2月26日,太古地产称,全资附属公司誉都发展有限公司与上海前滩实业发展有限公司,达成了一项产权交易合同。誉都发展从上海前滩实业收购上海前绣实业有限公司50%股权,代价约为人民币13.49亿元。

资料显示,上海前绣为上海前滩实业的直接全资附属公司。上海前滩实业由两间国有企业——上海陆家嘴金融贸易区开发股份有限公司和上海前滩国际商务区投资(集团)有限公司,分别持有60%及40%权益。

而在内地,太古一直未涉足住宅地产业务,以“纯商业”单线进军内地市场,但在中国内地这个热门商业淘金地,单线作战的太古,真能拼过其他双线并举的房企?

对此,张波认为,单一专注商业地产的公司并非没有出路,相反如果持有的商业物业足够优质反而可以为公司带来持续稳定现金流,商业地产的开发模式和住宅差异较大,并非一味追求规模化,相反项目自身产品的定位、运营能力显得更为重要。

而易居研究院智库中心研究总监严跃进则认为,单一作战路线是对过去盈利模式的迷恋,因为过去的商业地产以打造品牌,获得租金收入,都是比较成功的。但在这两年里,即使是商业地产,也有很多企业的竞争对手,而且后续拿地的机会也会越来越少,因为一些做住宅的房企也开始做商业地产。所以企业应该反思别把原有的模式复制到现在。

太古地产步伐相对缓慢,也导致它错过了在内地便宜拿地的黄金时期。

严跃进也提到,从实际情况来讲,港资企业在这两年投资拿地能力力度不强,同时在原有拿地的商业领域,也受到其他商业地产的竞争。对太古地产的租金收入,固定收益等会受到一些影响。同时,现在拿地的机会也不多,会对太古一些投资数据有影响。

发源于香港的太古地产,经历过许多市场周期,所以太古会把安全放在首位,抗风险意识更强,开发模式肯定会比较慢。但因慢开发的模式,从某种意义上来说,过于保守的太古地产也就错失在内地发展的最好时机,失去了快速成长的机会。