麦德龙中国“卖身”的传闻终于落地。

日前,麦德龙中国公布了最终的买家——物美集团,一家成立于1994年的大型零售商,经营管理零售店超过1000个,其中包括大卖场、超市、便利店、百货商店和家居改善店等各种业态。

交易双方预计最迟在2020年第二季度完成交割,在所有相关交易完成后,物美集团将最终在合资公司持股80%,麦德龙集团将持股20%。

双方在联合公告中提到,通过组建合资公司,物美集团及其技术伙伴多点,和麦德龙集团将能发挥各自在市场上的领先地位,及在批发、零售和数字领域的领先专长,会加速麦德龙中国的发展和数字化转型。

又一家外资商超从中国市场撤出。

此前家乐福也出售了在中国的业务,苏宁易购以48亿元拿下了其80%的股份。经历二十多年的发展,面临国内竞争日趋激烈的零售环境,撤退是外资零售商超品牌最好的选择吗?

出售中国业务在国庆假期后的第一周,麦德龙集团和物美科技集团联合宣布,双方已达成最终协议,并将成立合资公司。

根据该协议,物美集团将在合资公司成立初期持有70%的股权,麦德龙集团将持有20%股权,剩余10% 的股权目前由麦德龙中国合资公司中的小股东持有,他们亦有意通过另一个独立流程出售全部10%股权。

合资公司除了保留目前管理团队之外,还将保留现有的员工团队。麦德龙集团将在新合资公司七人董事会中获得两席,并将在合资公司治理中持续发挥作用。

麦德龙中国总裁康德在接受媒体采访时表示,此次交易完成后,麦德龙中国的管理层和员工架构不变,不会裁员也不会降薪水,门店保持麦德龙品牌不变,未来也依旧会以麦德龙品牌在中国市场发展新店。

就出售中国业务的具体原因以及资金用途等问题,《商学院》记者联系麦德龙中国方面进行采访,截至发稿对方并未回复。

该项交易完成后,麦德龙集团预计将获得超过10亿欧元的净收入。据此估算,此次交易对麦德龙中国的企业的估值为19亿欧元。

业内人士分析,与家乐福在中国以租赁门店为主不同,麦德龙在中国市场有大量的自持物业,加上潜在买家们的竞争激烈,因此价格自然会相对高些。物美方面透露,本次收购将全部以现金方式交易,收购资金来源于自有资金和银行贷款。

物美集团创始人、董事长张文中表示,收购麦德龙中国主要是基于三点考虑:一是要要学习欧洲企业严格的质量把控标准,二是扩大企业规模的需要,三是数字化时代,零售企业的重新组合具有重大意义。

资深产业观察家梁振鹏在接受《商学院》记者采访时分析,现如今门店租金成本越来越高,大型商超的选址变得日益困难,收购麦德龙中国主要利好是可以加快物美集团的门店布局。

互联网分析师丁道师则表示,麦德龙中国虽然是在走下坡路,但但其所处的位置均为城市核心地段,这对于拥有智慧零售管理运营能力的物美和多点来说,有望能把其价值真正发挥出来。

业绩不佳或是主因公开资料显示,目前麦德龙在中国的59个城市开设了97家商场拥有超过11000多名员工及总共1700万客户。

1996年,带着“欧洲第二,全球第三零售批发超市集团”的光环,麦德龙在上海开设了中国首家门店,把“现购自运”的仓储式商场模式引入国内。

与沃尔玛、家乐福针对家庭消费等不同,麦德龙为仓储式超市,主要是面向B端市场和用户,采用会员制方式销售。

“虽然对B端黏性较高,但随着企业政策的调整以及部分公司福利的减少,麦德龙显然有些疲软。”零售电商智库及百联咨询创始人庄帅指出,麦德龙在中国相关关系维护很少、推广也很少。这些都直接导致了麦德龙在华业务的不顺遂。

在2013年,麦德龙中国开放了C端业务,直接面向个人消费者。在梁振鹏看来,麦德龙C端业务的主要优势是可以提供质优价廉的商品,但在电商的冲击下,这一优势也不复存在。

进入2018年以来,关于麦德龙要出售中国业务的消息不时传出。

2018年8月,有消息称麦德龙中国正与复星国际商讨收购股份。两个月后,麦德龙被指正与银行接触,为中国业务寻找合作伙伴2018年11月,麦德龙被曝正与腾讯洽谈合作事宜。

2019年2月,又有消息称,阿里巴巴正与麦德龙开展股权收购谈判。在当时的股东大会上,麦德龙集团董事长奥拉夫·科赫曾表示,通过撤资大卖场业务,麦德龙在成为一家纯粹的批发企业上迈出了重要的一步。

5月27日,有报道称至少有8家竞购者对麦德龙中国业务表达股权收购意向。7月9日,据彭博社报道,物美集团和永辉超市参与的财团加入了对麦德龙中国业务的最后一轮竞购,苏宁易购已放弃竞标。

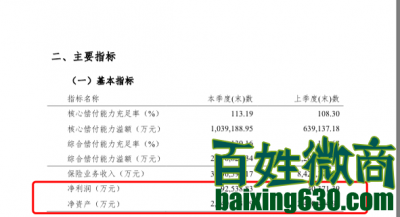

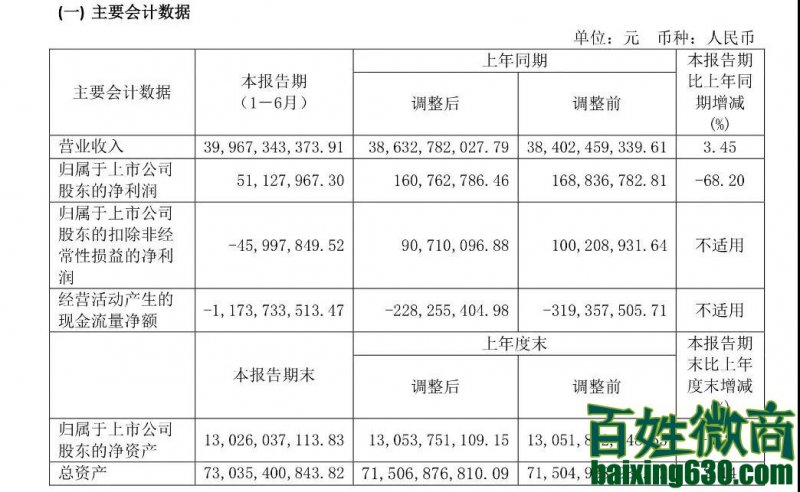

梁振鹏指出,业绩的疲软是麦德龙出售中国业务的主要原因。财报显示,2018年麦德龙净营收同比下滑1.6%,税息折旧及摊销前利润同比下滑5.3%。期内利润仅微增0.9%。

相比麦德龙集团去年365.3亿欧元的营收额,中国市场业务营收占比仅7.3%,约1/14,所占份额较小。

公开资料显示,麦德龙在中国的59个城市开设了95家商场,2018年营收入却仅为26.5亿欧元(约合人民币209.4亿元),相比之下,本次竞购者之一永辉超市在2012年就已达到246.84亿元的营收。

新零售内参创始人,新零售战略实施顾问云阳子表示,“中国零售正处于大变革时代,竞争激烈程度在加剧,在中国根基较浅的外资商超首先会受到影响。”

外资商超大败局?1992年国务院发布《关于商业零售领域利用外资问题的批复》,正式允许外资企业通过合资的形式进入特定地区的零售业。起初仅限服装和百货等领域,1995年拓展到食品和连锁经营业。

政策的利好之下,家乐福、沃尔玛、万客隆、麦德龙商超纷纷进入中国市场。那时,除了新颖的营销方式,外资商超最吸引人的莫过于低价。

有报道称,来自荷兰的万客隆,1996年在广州开张时,将原本计划投入的1000万元广告费,直接用于降价补贴,和其他商场相比,其主力商品的售价均降低20%~30%以抢占市场份额。

同样是1996年进入中国的连锁商超巨头沃尔玛,更是将低价策略定为其长期的营销手段,提出“天天平价”策略,力求在价格上做到业内最低。

伴随着中国经济的飞速发展,外资商超在国内也享受到了发展所带来的红利。但这样的时光并没有持续太久。

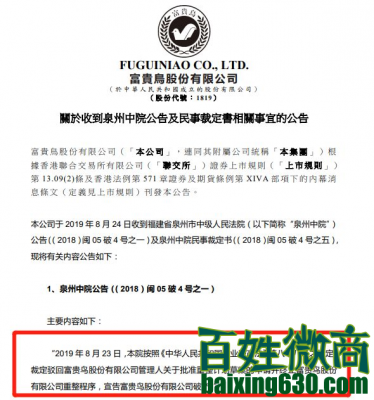

2014年,英国品牌Tesco将在中国大陆地区的业务“卖身”给华润万家,外资商超开始了在中国的溃败。2017年,韩国乐天玛特宣布出售店面退出中国;同年11月,阿里巴巴以28.8亿美元收购大润发的母公司高鑫零售36.16%的股份。

2018年12月,法国零售商欧尚的中国业务被合作伙伴大润发接管;再加上家乐福和麦德龙,越来越多的外资商超选择了退出中国市场。

云阳子向《商学院》记者分析,处于变革周期中的中国零售行业,迎来了越多越多的新玩家,要不要继续在中国市场坚守成为了外资商超一个非常重要的战略决策。

“最终的去留还是取决于企业对中国市场的态度,如果持续看好中国市场,可以主动进行变革,可以继续坚守,否则离开只是时间的问题。 ”云阳子进一步补充到。

丁道师则强调,出售中国业务之后,一些外资商超财务报表的会更好看一些。弃车保帅之后,把更多的精力放在他们更擅长的地方,未尝不是一件好事。